今年年初,意大利政府宣布将推出一项新的激励计划,鼓励购买电动和混合动力汽车,以及污染更少的汽油汽车。直到上个月,意大利政府才推出了这些措施。

近年来,我国已在封闭环境下或现实小范围内围绕车路协同先后展开了一系列探索和测试。根据工信部发布的数据,截至2023年底,我国已经开放测试示范道路22000多公里,发放测试示范牌照超过5200张,道路测试总里程累计8800万公里。通过测试示范区、车联网先导区等形式,智能网联汽车在现实小范围自动驾驶出租车、物流配送等场景下取得积极进展。同时也应认识到,智能网联汽车发展仍面临诸多挑战,例如道路智能化配套不足、基础设施建设标准不清晰、投融资模式不匹配、车辆数据与道路数据兼容度较低、地图精度和动态指引交通优化的能力有待增强等。应对这些挑战,既要靠科技研发创新,也要靠组织模式创新,统筹各方协同“加油”。

(原标题:“长坡厚雪”的医药行业连续四年下跌,某基金抄底CXO过早被深套)

出品|公司研究室基金组

文|曲奇

自2021年下半年开始,曾被视作长坡厚雪的医药板块开启了漫长的回调。

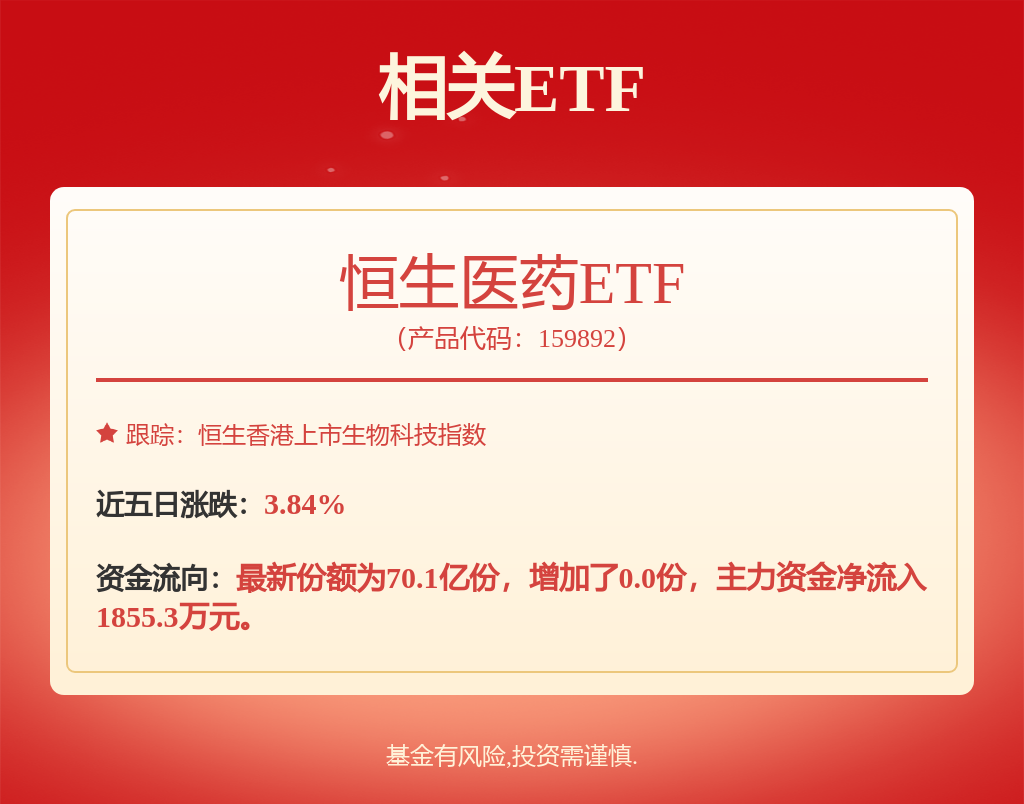

根据Wind数据,中证全指医药已连续四年下跌,当前点位较最高点跌超56%,恒生医疗指数跌超73%。个股当中,CXO龙头股药明康德的市值更是蒸发了3700亿元。

当前,医药行业仍深陷熊市之中,且看不到回暖的迹象。

公司研究室利用Wind在医药医疗主题基金中,挑选了成立时间在3年以上5年以下,且规模在10亿以上的3只基金,易方达医药生物A、安信医药健康股票A、中银创新医疗混合A,来分析对比它们的业绩表现。

中银创新医疗A:抄底CXO板块过早,近三年净值跌去34.79%

中银创新医疗混合A成立于2019年11月13日,是三只基金中成立时间最早的一只。截至2024年6月末,中银创新医疗A的规模为15.36亿元,基金经理为郑宁。

根据Wind数据,2020年至2023年,中银创新医疗A的年度收益率分别为88.62%、-5.93%、-12.04%、-9.34%。截至2024年9月12日,该基金2024年内收益率为-10.88%,成立以来累计收益率为25.99%。

目前,中银创新医疗A累计收益率仍然为正,但从年度收益率来看,该基金颇有“吃老本”的意思。

此外,近三年,中银创新医疗A收益率-34.79%,是三只基金中收益表现最差的一只。

中银创新医疗混合A初始规模为14.43亿元,尽管2020年该基金取得了88.62%的收益,但基金规模并没有出现增长反而不断下滑。

2020年末,中银创新医疗混合A只有6.93亿元,较最初下滑51.98%。随着基金净值不断下滑,2022年9月末,该基金规模更是跌至2.82亿元。

然而,颇为奇怪的是,2022年末,中银创新医疗混合A规模大幅增长,达到了11.61亿元,环比增长311.82%。

数据显示,2022年四季度,中银创新医疗混合A收益率为25.56%。这个涨幅,不足以支撑基金规模暴涨5倍,因此,这段时间基金规模增长主要来自外部申购,尤其是机构的申购。

自2019年成立以来,直到2022年6月末,中银创新医疗混合A的持有人结构中,个人投资者占比均在96%以上,机构投资者占比不超过4%。

但2022年末,机构投资者占比突然达到69.44%。2024年6月末,机构投资者占比达到80.88%,为三只基金中最高。

从时间上来看,机构的买入主要发生在郑宁成为基金经理之后。2022年郑宁加入中银基金,在此之前曾在中庚基金担任医药组组长,但并未有过基金管理经验。

业内人士称,或许有有机构追随郑宁而来,但这些内幕外人不得而知。

不过,中银基金任用一名新手管理10亿元以上的盘子,还是略有冒险。

2023年上半年,中银创新医药A以-18.82%的收益率跑输业绩基准12.20个百分点,且是三只基金中收益率最差的一只,或许便是证明。

在2023年的年报中,郑宁对上半年的操作进行了反思,他表示“2023H1,本基金业绩表现较差,主要系没有配置涨幅较高的中药板块、配置了跌幅较大的CXO 板块(我们认为先导指标投融资数据已经出现拐点,业绩改善只是时间问题,但市场在悲观时不会这么早做重新定价,而且地缘政治风险持续扰动,导致跌幅较 大)。”

易方达医药生物A:高位重仓赛道热门股,押宝信达生物跌幅接近60%

易方达医药生物股票A成立于2020年11月4日。截至2024年6月末,易方达医药生物A的规模为19.68亿元,基金经理由杨桢霄和许征共同担任。

从规模上来看,易方达医药生物A是三只基金中最大的一只。不过,与成立之初的44.42亿元相比,基金规模目前已缩水了55.70%,规模缩减主要原因在于基金净值的不断下滑。

根据Wind数据,2021年至2023年,易方达医药生物A的年度收益率分别为-23.91%、-15.17%、-1.16%。截至2024年9月12日,该基金成立以来累计收益率为-39.04%,净值只有0.6096。

以近三年业绩表现来看,截至9月12日,易方达医药生物A近三年收益率为-31.31%,略好于中银创新医疗A,但不及安信医药健康A的-27.26%,主要是2021年下半年的收益率拖累了易方达医药生物A业绩表现,也就是医药医疗板块调整之初表现不佳。

2021年上半年,易方达医药生物A收益率17.60%,领先业绩基准8.16个百分点。然而,好景不长,到了下半年,易方达医药生物A收益率为-35.30%,跑输业绩基准19.79个百分点,最终导致全年收益率落后业绩基准15.76个百分点。

根据基金持仓,这只基金2021年三、四季度的十大重仓股与上半年没有太多变化,主要为药明康德、爱尔眼科、长春高新、金域医学、信达生物、药明生物等。正是这些重仓股在下半年都为组合贡献了至少超过20%的跌幅。

其中,杨桢霄在操作中的败笔则是对信达生物的连续加仓。

2021年三季度,易方达医药生物A增持信达生物97.45万股,由第9大重仓股升至第4大重仓股,而三季度信达生物跌幅为-16.62%。

2021年四季度,信达生物跌幅为-36.09%,是前十大重仓股中跌幅最大的一只股票。杨桢霄却继续增持信达生物,持股数由301.3万股增至332.25万股,相较上期持仓数增长10.27%。

仅2021年下半年,信达生物的跌幅就达到了46.7%。到了2022年一季度,信达生物继续下跌44.15%,并在当季跌出了前十大重仓股之列。

然而,杨桢霄对信达生物是一路看好。2024年二季度末,信达生物已是易方达医药生物A的第一大重仓股,持仓数量达到814.25万股。但信达生物当前的估计较2021年最高点跌去接近60%。

业内人士坦言,杨桢霄对信达生物越跌越加仓,颇有押宝的味道。谁也不知道,这只生物医药股何时能给他的投资组合带来正回馈。

安信医药健康A:中小盘医药重仓股补跌,2024年净值下滑超30%

安信医药健康股票A成立于2021年1月12日,是三只基金中成立时间最晚的一只。截至2024年9月12日,该基金成立以来收益率为-13.67%。截至2024年6月末,安信医药健康A的规模为16.61亿元,基金经理为池陈森。

根据公开资料,池陈森曾任职生物科技企业创始合伙人,而后在券商、私募、公募担任医药研究员,拥有超过7年医药行业研究经验。

但池陈森在管理安信医药健康A之前,并没有基金管理经验,是一位“新手”。

在新手期的前三年,池陈森管理的安信医药健康A年年跑赢业绩基准,表现不俗。

2021年年内,安信医药健康A收益率为42.84%,大幅跑赢业绩基准55.75个百分点。即便医药行业年内进入调整,该基金在2021年下半年仍取得了19.68%的收益率,表现明显好于同行和业绩基准。

2022年和2023年,安信医药健康A的收益率分别为-7.00%、-4.03%,分别跑赢业绩基准11.44个百分点和6.82个百分点。

与医药行业的整体走势相比,过去三年安信医药健康A的收益率表现相对不错。截至2024年9月12日,该基金近三年收益率为-27.26%,是三只基金中表现最好的一只。

进入2024年后,池陈森的业绩魔法似乎失灵了。

2024年上半年,安信医药健康A收益率-23.49%,落后业绩基准7.77个百分点。截至9月12日,该基金2024年收益率-32.23%,成为三只基金中表现最差的一只。

从安信医药健康A的持仓来看,池陈森并未像一些明星基金经理一样抱团龙头股。根据Wind数据,自2021年一季度以来的14个季度里,这只基金前十大重仓股中,药明康德出现过5次,长春高新只出现过一次。

池陈森的选股偏好不是市场关注度高的大盘股,而是市值在两三百亿以下的中小盘股票。

根据Wind数据,过去14个季度里,安信医药健康A前十大重仓股中出现频次最多的五只分别是九典制药、华海药业、百洋医药、健之佳、百城医药,分别为11次、9次、8次、7次、5次。

以百洋医药为例,2022年三季度进入安信医药健康A的前十大重仓股之列。池陈森买入后,百洋医药实现了连续四个季度的上涨。2023年,百洋医药涨幅为54.54%。

但进入2024年,百洋医药连续三个季度下跌。其中,2024年一季度和二季度,百洋医药分别是安信医药健康A的第二大重仓股和第三大重仓股,季度跌幅分别为7.33%、27.41%,一定程度上拉低了组合收益率。

再看九典制药,2024年一季度和二季度,九典制药均是安信医药健康A的第一大重仓股,期内九典制药涨幅分别为12.97%和0.62%,表现不俗。

但进入三季度后,九典制药开始暴跌,截至9月13日收盘,九典制药在三季度的跌幅已超过29%。倘若九典制药还在组合之中,无疑会拉低组合的净值表现。

过去三年,池陈森靠重仓中小票医药股大幅跑赢业绩基准,但2024年中小盘股泥沙俱下,导致池陈森的投资组合中的重仓股出现明显补跌,落后于业绩基准。

接下来,池陈森对组合配置思路是否会发生改变,是继续守着九典制药、百洋医药等小盘股,还是放弃他过去的选股方法,公司研究室将持续关注。

成都期货配资公司

成都期货配资公司

文章为作者独立观点,不代表证券配资门户_在线配资门户_优秀炒股配资门户观点